Eメールでログイン

ログイン

EメールまたはMT4の認証情報を使用してログインしてください。

Table of Contents[Show]

テクニカルアナリスト(分析)は、価格と取引量のトレンドに焦点を当てた市場分析手法です。トレーダーが利益やリスク低減の可能性がある領域、避けるべき警告サインを特定するのに役立ちます。

テクニカルアナリストは、チャートなどのデータから最近の値動き、多くのインベスターの関心を示す出来高の多いエリア、サポートとレジスタンスのレベル、テクニカル指標(移動平均 など)を調べ、将来の値動きを予測します。これにより、トレーディングストラテジー について十分な情報を得た上で決定する事が出来ます。

このガイドでは、金融資産のテクニカル分析の詳細、テクニカル分析の長所と短所、ファンダメンタル分析との比較、新規取引を開始する前にテクニカル分析を行う事が重要である理由などについて説明しています。

テクニカル分析とは、FXトレーディングにおける通貨ペア、または株式や暗号通貨などの他の金融資産の価格変動、または市場活動を分析するプロセスを指す言葉です。

テクニカル分析の重要な原則は、金融資産の価格は、特定の資産に関する利用可能な全ての情報を反映しているという事です。つまり大抵の場合、テクニカルアナリストは通貨ペアの価格に影響を与える可能性のある基本的な要因を一切考慮しないのです。その代わり、トレーダーや投資家がその資産に関して知りたいと思う事は全て価格に反映されていると考えるのです。テクニカル分析は短期的な投資にも長期的な投資にも適用する事が出来ます。

テクニカル分析は、様々な ローソク足チャートパターン やテクニカル指標を用いて値動きを予測するものであり、ファンダメンタル分析は、経済データ、ニュース、中央銀行の最新情報を分析し、将来の値動きを予測するものです。

一般的にテクニカルアナリストは、短期または中期の取引に重点を置く傾向があります。一方、ファンダメンタルズトレーダーは、通常、中長期的な時間軸を視野に入れています。

どの分析形態がベストなのでしょうか?この質問に対する正解はありません。初心者の方はテクニカル分析から始めて、ファンダメンタルズ分析を後で勉強するのが簡単だと思うかもしれません。テクニカル分析だけで満足できるトレーダーもいれば、ファイル分析 に価値を見出し、トレーディングストラテジー に取り入れるトレーダーもいます。正しい取引戦略を見つけるのと同じ様に、試行錯誤する事でしか見つけられないのです。

テクニカル分析の前提

テクニカル分析を行うための最初のステップは、テクニカル分析が成り立っている3つの主要な前提を理解する事です:

この仮定は効率的市場仮説とも呼ばれ、トレーダーは資産に影響を与える可能性のある全てのファンダメンタルズ要因を無視する事が出来ます。その為、テクニカルアナリストやトレーダーは通常、商品の値動きを分析する事だけに集中する。

この仮定は、1日に何百万もの個々の値動きが記録されているにも関わらず、値動きは特定のトレンドに従っており、ランダムではないという事を述べています。テクニカル分析の主な目的は、現在のトレンドを特定し将来のトレンドを予測する為に使用する事です。

この仮定は、金融市場の価格は恐怖と欲という人間の感情によって動かされるという信念に基づいています。したがって、トレーダーの感情を駆り立てる同じ条件が今日存在する場合、過去に発生した価格パターンは繰り返される傾向があります。

上記の原則は、テクニカル分析のパターンやツールが100年以上前から存在しているにも関わらず、今日のマーケットでも有効である理由を説明しています。

まず最初に、自分のストラテジーを理解し、トレーディングプラン を準備しておく必要があります。これは、どの様な市場環境が自分の戦略に適しているかを知る必要がある為重要です。これに基づいて、適切な取引手段を選択する事が出来ます。例えばあなたのストラテジーがレンジ取引に基づくものであれば、AUD/JPYの様なボラティリティの高い通貨ペアではなく、EUR/CHFのようなボラティリティの低い通貨ペアを選ぶと良いでしょう。

分析パートに移る前に、チャートが「クリーン」である事を確認したい。つまり、チャート上には自分の戦略の一部であるテクニカル指標しかない事を確認する。また、あまり多くのインジケータを使用すると相反するシグナルが出る可能性があるので、使用しないようにしましょう。

分析を行った後は、観察結果を記録しておく必要があります。これは、書き留めるか視覚的に強調する(例えば、破られないと思われる主要な抵抗の領域を強調する)事で作成出来ます。

トレーディングストラテジーは、トレンドに従うか、トレンドに逆らうかのどちらかである為、これはトレーダーにとってテクニカル分析の最初のステップとなります。しかし、これらのシステムのそれぞれについて、現在のトレンドが上昇トレンド、下降トレンド、または横ばいトレンドのいずれであるかを識別する必要があります。これら3つの価格トレンドはそれぞれ、取引戦略によって異なる取引手法が必要です。今回はトレンドフォローのトレーディングシステムを使って実演します。

このようなシステムでは、トレーダーは通常、上昇トレンドにある資産を購入またはロングポジションを取ります。下降トレンドにある資産は一般的に空売りし、取引レンジ内の商品は、トレーダーがトレンド反転の可能性が高いと考える確立された支持線または抵抗線に入るのが一般的です。

支持線と抵抗線は、資産の価格が反転したりブレイクアウトしたりする可能性がある領域です。

支持線とは、資産の下降トレンドが一服し、買い需要が高まり、トレンドが反転して上昇に転じる水準です。同じ理由で、抵抗線も、資産の上昇の勢いが弱まり、価格が反転して下降する可能性があるレベルです。支持線と抵抗線は、トレーダーが新しい取引を開始する絶好の機会を提供する事が出来ます。

サポートエリアとレジスタンスエリアを特定する事で、優れたエントリーポジションを提示する事が出来ますが、テクニカルトレーダーがエントリーポジションを決定する際に考慮出来る要素が他にも存在します。例えば、ATR(Average True Range)やRSI(Relative Strength Index )といったテクニカル指標の値です。これらはボラティリティ指標であり、トレーダーが値動きの背後に十分な勢いがあるかどうかを確認するのに役立ちます。

平均値幅のようなテクニカルモメンタムとボラティリティ指標は、プロのトレーダーが ポジションサイジングとリスクマネージメント の為によく使用するものです。リスクとリターンの比率に応じてエントリーポジションを決めた後、ATRを使用してストップロスを置く場所を決定する事が出来ます。

例えば長期トレーダーの中には、リスクとリターンの比率を1:3にする為に、エントリーポジションから1ATR離れた場所にストップロス注文を設定し、3ATR離れた場所に利益目標を設定する事を好む人がいます。

トレーダーがテクニカル分析を利用する目的は、以下の通りです:

テクニカル分析の長所と短所

テクニカル分析に浮き沈みがある理由を知るには、テクニカル分析をトレードに使用する際の長所と短所を参考にしてみましょう。

長所:

テクニカル分析は情報を処理しやすいため、初心者に適しています。 ファンダメンタルズ分析を適用するには、マクロ経済だけでなく、地政学など、市場に影響を与える可能性のある他の要因についてもしっかりと理解しなければなりません。

テクニカル分析は感情や市場心理を視覚的に表現したもので、トレーダーはチャートを見るだけで多くの情報を収集できます。

最後に、チャートの分析に必要なツールはほとんどが無料で入手できます。 一方、ファンダメンタルズ分析では、高価な特定のツールにアクセスする必要がある場合があります。

短所:

利用可能なインジケーターが多数あるため、情報過多に陥り、迷ってしまいがちです。 一般に、チャート上にテクニカル指標が多すぎると矛盾するシグナルが生成される可能性があるため、1〜3 個のテクニカル指標に固執することをお勧めします。

テクニカル分析は非常に主観的なものになる可能性があります。 同じチャートを 2 人のトレーダーに見せると、両者ともまったく異なる解釈を思いつく可能性があります。

テクニカルインジケーター は数学的な計算であり、場合によってはトレンドラインと同じ位単純な計算であり、トレーダーの資産がいつピークに達したか、または底値に達したかを特定出来る様になります。 過去の価格、出来高、建玉情報を使用して、分析対象の金融市場がどの様な方向に向かうかを予測します。 この基礎的な知識はトレーダーが取引の機会を特定するのに役立ちます。

最も人気のある 2 つの指標は次のとおりです。

移動平均インジケーター (MA)

移動平均インジケーター は最も人気のあるテクニカル指標の 1 つであり、マーケットの傾向を特定する為に使用されます。 例えば短期MAが長期MAを超えた場合、これは将来的に上昇トレンドが起こる可能性がある事を示しています。 トレーダーが移動平均インジケーターを使用するもう 1 つの一般的な分野は、トレンドの反転レベルを特定する為です。

移動平均線には様々な種類があり、シグナルを確認する為、複数の移動平均線を使用するトレーダーもいます。 例としては、単純移動平均、指数関数 (最近の数値により多くの重みが与えられる)、または加重平均 (過去の期間内の毎日に同じ重要度が与えられる) などがあります。

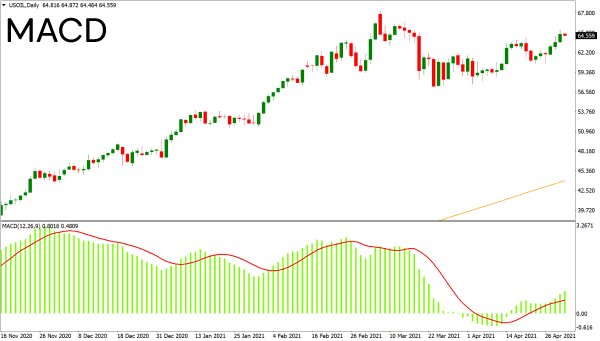

移動平均収束発散 (MACD)

MACD は、2 つの指数移動平均をプロットするテクニカル モメンタム オシレーターであり、一方が他方から減算されてシグナル ラインまたは「ダイバージェンス」 (MACD ライン) が作成され、その後、それに加算され戻されます (シグナル)。

信号の長さ、移動平均の収束/発散周波数、周期性という 3 つの主なパラメータがあります。 デフォルトでは、これらの値はそれぞれ 12、26、および 20 です。 各 MA の期間が長いほど重み付けは大きくなりますが、時間が長くなると変化が発生する期間が少なくなる為、感度も低下します。

ローソク足チャートは、トレーダーが価格に関して必要とする全ての重要な情報を表示する形式です。 特定の時間枠内の始値、高値、安値、終値が表示され、簡単に認識出来ます。 通常、視覚的な観点から、解釈がはるかに簡単である為、従来の棒グラフよりも好まれます (特に複数のローソク足を組み合わせてローソク足パターンを形成する場合)。

概念的には、ローソク足 (パターンを通じて) は 強気相場と弱気相場 の強さの形で市場センチメントを測定します。 これらのパターンのそれぞれは、価格変動から何が期待出来るかについて異なるストーリーを教えてくれます。

ローソク足チャート分析により、読みやすい情報が得られます。 例えば、終値が始値よりも高い場合、本体が緑色なのですぐにわかります。 これが数日連続で発生した場合は、短期的な上昇トレンドが発生していると考える事が出来ます。 棒グラフを見ると、この情報を特定するのは簡単ではありません。 また、折れ線グラフなどの他のチャートと比較して、ローソク足チャートからより多くの情報を推測する事も出来ます。

適切なトレーディングストラテジーを見つけるには、多くの試行錯誤が必要になります。 通常、初心者は非常に基本的な戦略から始めて学習を続けるにつれ、さらに多くのインジケーターやルールを追加し始めます。 ただし、複雑な戦略が成功を保証するわけではありません。

以下に、テクニカル分析を利用した基本戦略の例をいくつか示します。

MA クロスオーバー - トレーダーがトレンドを定義する為に、短期移動平均が長期移動平均を上下に交差する期間を探す戦略です。

例: 50 MA が 200 MA を超えたタイミングで買い、50 MA が 200 DMA を下回った時に売ります。

強気/弱気のダイバージェンス - この戦略を使用するトレーダーは、オシレーターと商品の価格が乖離している期間を探します。

例: 同じ時間枠内の RSI (相対強度指数) が反対方向に移動しているにも関わらず、商品の価格が高値を更新し続ける可能性があります。 これは上昇相場が勢いを失いつつある事を示しており、トレーダーは空売りの機会を探っている可能性がある。

MetaTrader 4 は、利用可能な最も人気のある取引プラットフォームの 1 つであり、さまざまなインジケーターや描画ツールにアクセスする機会を提供します。

Axi のクライアントは、機会を求めて市場を継続的にスキャンする自動テクニカル分析に使用されるツールである Autochartist にもアクセスできます。

MT4 NexGen パッケージは、感情指標から相関ツールまで、トレーダーにとって非常に価値のあるもう 1 つの便利なツールです。

FAQ

Axi は、テクニカル分析の知識を向上させるのに役立つ幅広い取引教育とリソースを提供します。 Axi Academy の無料取引コースをチェックし、便利なeBooksをダウンロードして、educational articlesの最新情報を入手して下さい。

テクニカル分析が機能するかどうかについては常に議論があります。 TA には解釈の余地がより多く残されています。同じ時間枠で同じ商品を見ている 2 人のトレーダーは、資産がどこに向かうかについて全く異なる見方をする可能性があります。

テクニカル分析は全体的には機能しており、多くのトレーダーが使用しているので、自己実現的な予言になる可能性があります。 例えば200 移動平均は、多くのトレーダーが使用するか、少なくとも注目しているツールです。 十分な市場参加者が、下落商品の価格が 200 DMA から跳ね返ると信じて、先回りまたはそのサポートレベルで購入する場合、この指標には予測の性質があると見なす事が出来ます。

従来のサポート/レジスタンスレベルにも同じ事が当てはまります。 例えば、EUR/USD の 1.20 レベルは主要な心理的レベルです。 上値をブレイクアウトすれば更なる勢い買いを誘発し、通貨ペアを更に上昇させる可能性がある。

ただ、この様なイベントは市場に短期的な影響しか及ぼさない傾向があります。 1.20を上抜ければEUR/USDは押し上げられたかもしれませんが、それだけでこの通貨ペアが大きく上昇する可能性は低いでしょう。 外国為替市場は大きすぎ、様々な戦略や目標を持った市場参加者が多すぎるのです。

Interested in trading? Sign up for a live account with Axi today!