Entrar com e-mail

Entrar

Faça login com seu e-mail ou suas credenciais do MT4.

A análise técnica é um termo amplo, usado quando examinamos dados de mercado para tentar prever tendências futuras de preços. Uma parte importante da estratégia técnica de qualquer trader é a utilização de indicadores técnicos.

Podemos usar uma variedade de indicadores de trading e padrões de continuação e reversão para aprimorar nossa especulação para onde o preço de um ativo pode ir.

A análise técnica é usada em muitos aspectos do investimento financeiro, mas é comumente aplicada a mercados como Forex, ações, commodities, criptomoeda, e índices. Para entender a ação de preço, primeiro você precisa aprender sinais básicos da negociação e utilizar uma plataforma de trading que possua os melhores indicadores de negociação já integrados no sistema.

Para conduzir adequadamente a análise técnica e examinar um instrumento de negociação financeira, como um par de moedas ou commodity, você precisará de algum tipo de software de gráficos com ferramentas integradas, como exibições de dados, funções de desenho e cálculos matemáticos (médias móveis ou retrações de Fibonacci). A Axi oferece a plataforma de trading MetaTrader 4 que dá acesso a todas as funcionalidades necessárias para você dominar a análise técnica.

Você também precisará de acesso a dados históricos. Esses dados podem ser obtidos através da plataforma de trading MT4, e em sites como o Quandl ou o Yahoo Finanças.

Os indicadores técnicos são cálculos matemáticos, ou algo tão simples como uma linha de tendência, que permite aos traders identificar quando um ativo está passando por condições de sobrecompra ou sobrevenda. Eles usam informações históricas de preço, volume e juros em aberto para prever a direção do ativo. Este conhecimento subjacente pode ajudar um trader a identificar oportunidades de negociação.

Ao longo deste artigo, examinaremos alguns dos melhores indicadores técnicos utilizados pelos traders em todo o mundo e suas definições para que você possa aproveitar esses métodos ao realizar análises técnicas. Mas primeiro, vamos nos aprofundar em como funcionam exatamente os indicadores técnicos.

A resposta simples é que eles não “funcionam” de verdade! Na realidade, os indicadores são medidas da psicologia do mercado. Eles simplesmente mostram o que o preço fez em relação aos preços anteriores, e por isso podem ser usados como diretrizes para os traders. Combinados aos padrões de vela, essas duas ferramentas podem ajudar a configurar a sua estratégia de análise técnica.

Por exemplo, um indicador pode ser usado para mostrar onde criar uma ordem de stop-loss na hora de fechar uma negociação para mitigar o risco.

Uma vez que são puramente orientados por dados, os indicadores técnicos são particularmente úteis caso você prefira não envolver suas emoções nas decisões da negociação ou se você acredita que a opinião de outra pessoa pode influenciar as suas decisões numa determinada situação.

Os indicadores de trading funcionam bem através das linhas de tendência, que permitem aos traders ver se um ativo está tendendo para cima ou para baixo, evitando assim os erros de timing.

Os dois tipos básicos de indicadores técnicos são os indicadores de sobreposição e os indicadores do oscilador.

O indicador de sobreposição é uma técnica básica de trading e análise técnica que envolve a sobreposição de uma tendência sobre a outra. Uma sobreposição num gráfico torna visíveis duas linhas de cores diferentes.

Os osciladores são indicadores que medem a distância entre dois pontos em um gráfico de análise técnica para rastrear o momentum ou a falta dele. O indicador mais comum de oscilação, embora não necessariamente o mais simples, é a média móvel. Elas são utilizadas para determinar onde podem surgir novos preços elevados para um determinado instrumento, tomando por base máximos passados.

Isso ajuda os traders a determinar quando devem comprar ou vender para que possam tomar decisões mais precisas sobre quando esses ativos terão aumentado de valor antes que as tendências atuais se revertam, conceito conhecido como suporte e resistência.

Existem dois osciladores comuns:

O indicador leading mede as condições atuais do mercado para fornecer uma previsão do que possa acontecer a seguir. Os indicadores leading são normalmente utilizados em conjunto com os indicadores lagging.

Os indicadores lagging são medições baseadas na história recente e incluem a média móvel (MA), a média móvel exponencial (EMA) e a convergência e divergência da média móvel (MACD).

Quando utilizados em conjunto, estes dois osciladores fornecem uma leitura mais precisa do sentimento do mercado e ajudam a prever melhor os potenciais movimentos dos preços.

Uma lista atual dos melhores indicadores de trading pode ser encontrada a seguir. Vale a pena dedicar um tempo para descobrir como cada um desses importantes indicadores funciona e como eles podem ser usados dentro de sua análise de mercado e estratégias de trading.

O indicador de média móvel é um dos indicadores técnicos mais populares e é usado para identificar uma tendência de preços no mercado. Por exemplo, se a MA de curto prazo cruzar a MA de longo prazo, isso é uma indicação de que pode haver uma tendência ascendente no futuro. Outra finalidade comum do indicador de média móvel utilizada pelos traders é identificar o nível de inversão da tendência.

Existem muitos tipos diferentes de médias móveis e alguns traders usam mais de um para confirmar os sinais. Alguns exemplos incluem médias móveis simples, exponenciais (mais peso dado aos números recentes) ou ponderadas (dando igual importância a cada dia no período de lookback).

O indicador de média móvel exponencial difere de outros tipos de MAs porque, em vez de ter um período definido (por exemplo, 20 períodos), a EMA tem dois intervalos de tempo diferentes utilizados para calcular o seu valor. Por exemplo, se você tiver uma EMA com um cálculo de média móvel de 50/100, o primeiro ponto usado para calcular a EMA estará a 50 pontos do preço atual, mais 100 períodos anteriores.

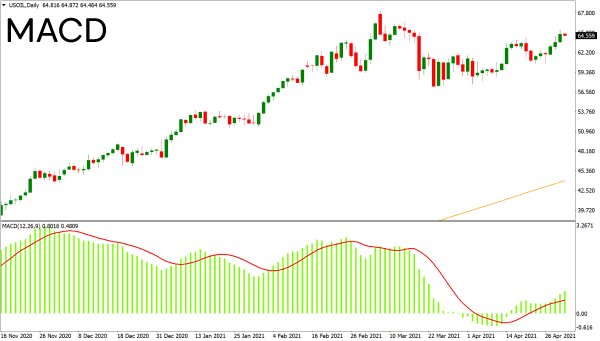

A MACD é um oscilador de momentum técnico que mapeia duas médias móveis exponenciais, uma das quais é subtraída da outra para criar uma linha de sinal ou “divergência” (linha MACD) e depois adicionada de volta a ela (sinal). Existem três parâmetros principais: comprimento do sinal, frequência de convergência/divergências da média móvel e periodicidade. De maneira padrão, esses valores são 12, 26 e 20, respectivamente. Quanto maior for a duração de cada MA, mais ponderação, e também menor sensibilidade, porque com o aumento do tempo haverá menos períodos durante os quais a mudança pode ocorrer.

O índice de força relativa (RSI) é um indicador técnico de momentum que compara a magnitude dos ganhos e perdas recentes ao longo do tempo e os mapeia como um oscilador. O RSI foi desenvolvido em 1978 e desde então tornou-se um dos osciladores mais populares.

O oscilador de preço percentual é um indicador de momentum técnico que mapeia a diferença entre duas médias móveis, em que uma dessas linhas foi deslocada por um valor proporcional aos ganhos em ações. O mapeamento do PPO começa com um valor inicial de 50%, depois flutua acima e abaixo desse nível de acordo com a volatilidade do mercado.

O SAR parabólico é um indicador popular usado na análise técnica para determinar o preço no instante em que houve a mudança do momentum. O SAR Parabólico pode ser visto como uma melhoria em relação aos sistemas tradicionais de cruzamento de médias móveis devido à sua abordagem mais intuitiva para determinar as alterações de sinal. Um cruzamento do PSAR de compra/venda ocorre quando o preço de fechamento atual cruza acima ou abaixo da linha do preço de compra (P-s). Os instrumentos são comprados quando saem dos preços que foram negociados dentro de um canal de tendência, enquanto os sinais de venda ocorrem quando o instrumento ultrapassa os níveis de suporte.

O ADX é um indicador de acompanhamento de tendências que mede a força ou fraqueza dos movimentos de preços de uma ação. Quanto maior o valor, mais forte é a tendência, e vice-versa para valores menores. O ADX é um indicador muito popular e é frequentemente utilizado em conjunto com outros indicadores para criar sistemas de negociação.

O oscilador estocástico é um indicador de momentum que compara preços a intervalos de valores ao longo do tempo. O oscilador consiste em duas linhas: a linha %K e a linha %D.

A linha %K mede a proximidade da ação de preço em relação a seu ponto alto, conhecido como K, enquanto a linha %D mede a proximidade da ação de preço em relação ao seu ponto baixo, conhecido como D. Quando ambas as linhas estão acima de suas linhas centrais, isso indica que um ativo ou ação atingiu uma “zona de compra”; quando ambas as linhas estão abaixo de suas linhas centrais, isso sinaliza uma “zona de venda”.

As bandas de Bollinger são um conjunto de três linhas que representam a volatilidade, que é a variação dos preços historicamente negociados.

As duas linhas externas mostram os níveis esperados (superior e inferior) dos movimentos dos preços a serem negociados em 90% das vezes (faixa de negociação), enquanto a linha média mostra a ação de preço em tempo real movendo-se entre esses limites à medida que flutua no dia a dia. Quando essas bandas se contraem (encolhem), isso indica baixa volatilidade; e quando essas bandas se expandem, isso sugere que o ativo ou o índice do mercado de ações está passando por um período de alta volatilidade.

O desvio padrão é uma medida estatística de como os preços são distribuidos em torno do preço médio. Quanto maior o desvio padrão em relação à volatilidade média de um ativo ou índice do mercado de ações, maiores as flutuações nos preços do dia a dia (oscilações extremas).

Os indicadores de retração de Fibonacci são criados tomando-se dois pontos extremos (geralmente o pico e o vale) e dividindo essa distância por um número de Fibonacci, como 0,618 ou 23,62%, e em seguida, traçando uma linha de impulso de cada um desses pontos até a posição atual do preço. Isso ajuda os traders a identificar áreas onde os compradores podem estar se acumulando com forte pressão de compra depois que o preço caiu dos níveis de suporte e das principais zonas de reversão, sinalizando possíveis reversões.

Saiba mais sobre os níveis de retração de Fibonacci e como utilizá-los nas suas negociações.

Uma extensão de Fibonacci é um padrão de continuação, enquanto uma retração de Fibonacci pode ser qualquer um dos dois. A principal diferença entre os dois é que, quando uma extensão de Fibonacci rompe uma linha de tendência, ela tende a ampliar seu movimento anterior, enquanto que, ao romper uma linha de tendência durante uma retração de Fibonacci, ela reverterá na direção oposta.

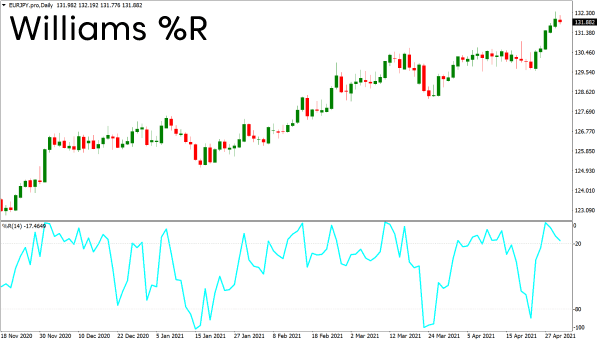

A variação percentual de Williams é um indicador de volatilidade que mapeia a magnitude recente da ação de preço. Ela é calculada subtraindo o mínimo do máximo e dividindo por dois (o resultado será entre 0-100%). Uma leitura detalhada poderia sugerir uma condição de sobrevenda ou sobrecompra, sinalizando uma reversão na direção da tendência em ambos os lados do zero.

Normalmente, ao usar este indicador, os traders almejam valores acima de 70% como sinais de tendências para posições de compra, enquanto as leituras abaixo de 30% representam condições em que as ordens de venda são mais propensas a ter sucesso.

O índice de canais de commodities é um indicador de amplitude de mercado utilizado para identificar se as tendências ascendentes ou descendentes dos preços de futuros de commodities são mais dominantes num determinado dia. Esse índice é calculado subtraindo o mínimo do máximo e dividindo por dois (o resultado será entre -100% e +100%).

Se os valores do ICC forem positivos e acima de 50%, isso indica que a alta estará mais forte do que a baixa. O oposto se aplica quando os valores caem abaixo de 0, o que significa que o mercado de baixa prevalece enquanto as leituras permanecerem abaixo de 50%. Valores acima de 100% representam condições de sobrecompra, enquanto aqueles abaixo de -100% indicam uma condição de sobrevenda. As negociações devem ser evitadas em tais extremos, uma vez que ambos os mercados teriam de inverter o curso para que negociações de longo prazo funcionassem.

O indicador nuvem de Ichimoku é criado a partir de quatro linhas. A primeira linha é o “tenkan-sen”(base de suporte), seguido por um “kijun-sen” que atua como uma extensão da resistência para formar um canal de trading. Abaixo disso estão mais duas médias móveis: os indicadores lagging e leading de Ichimoku, respectivamente. Juntas, elas criam a nuvem de Ichimoku.

Saiba mais sobre a estratégia da nuvem de Ichimoku e utilize-a nos seus gráficos de trading.

OBV é um indicador baseado em volumes, que mede a atividade comercial acumulada de compradores e vendedores. Um OBV de compra aumenta à medida que mais traders entrarem em posições longas, enquanto um OBV de venda aumenta com cada novo trader assumindo posições curtas.

A linha A/D é um oscilador de momentum que mede a relação do volume de negociações com as variações de preços. Uma forma de utilizar esse indicador seria identificar a divergência entre a AD e os preços, o que pode sinalizar uma inversão iminente da tendência. Um exemplo é quando há mais períodos de declínio do que períodos de aumento (mais barras vermelhas do que verdes), o que pode indicar condições de sobrevenda; o oposto é verdadeiro se as barras forem em sua maioria verdes.

O oscilador Aroon é um indicador que mede o momentum e a direção de uma tendência em relação aos níveis de preços. Quando os preços estão subindo, o AO também sobe, e quando os preços caem, o AO também cai. A diferença entre estas duas linhas indica se existe sobrecompra (um número positivo) ou sobrevenda (um número negativo).

Muitos novos traders desejam saber qual indicador técnico devem aprender primeiro. A verdade é que diferentes indicadores podem ser usados para diferentes situações, e se você está apenas começando, pode ser difícil descobrir qual é o melhor para você.

No entanto, um ponto de partida muito útil é uma média móvel, como a média móvel de 50 dias (desde que não seja uma média excessivamente suavizada). Em termos gerais, a hora certa de comprar é quando a MA cruza acima da linha SMA, e a hora certa de vender é quando a MA cai abaixo das próprias linhas. Estas regras também podem ser aplicadas a gráficos de curto prazo, porque funcionam como pontos de suporte/resistência para tendências mais amplas.

Uma EMA de 50 dias é o tipo mais comum e popular de média móvel utilizada, principalmente por ser longa o suficiente para filtrar qualquer ruído de curto prazo, mas ainda oferecendo um vislumbre da ação de preço de curto prazo. Muitos traders usam essa média móvel como seu primeiro indicador ao entrar em negociações no timeframe diário e também para definir as ordens de stop-losses. A lógica por trás do uso de uma MA dessa maneira é que, se você não tiver certeza se os preços estão tendendo para cima ou para baixo, uma MA pode ajudar a esclarecer as coisas, mostrando onde os níveis de suporte/resistência podem estar, tomando por base o desempenho passado.

Os melhores indicadores técnicos para o day trading são o RSI, a variação percentual Williams e a MACD. Essas medições mostram níveis de sobrecompra e sobrevenda em um gráfico e podem ajudar a prever para onde um preço provavelmente irá em seguida, com base no desempenho passado. No entanto, esses indicadores nem sempre são precisos, por isso é importante usá-los em conjunto com outros para que você tenha um nível mais alto de precisão quando encontrar sinais de negociação.

Os melhores indicadores técnicos para os traders de Forex são o RSI, a MACD e as bandas de Bollinger. A maioria dos traders de Forex os utiliza como seus principais indicadores. Existem outros indicadores disponíveis no mercado, mas estes três tendem a ser os mais utilizados para prever preços futuros.

A melhor maneira para os traders de Forex utilizarem indicadores técnicos e análises fundamentalistas é observando gráficos de preços utilizando indicadores em conjunto uns com os outros.

Um trader pode prever movimentos futuros de preços, analisando um indicador e, em seguida, verificando se essa previsão corresponde com o que está acontecendo sob o ponto de vista fundamentalista. Os traders de Forex também usam indicadores populares como uma forma de confirmar suas próprias previsões antes de realizar suas negociações, o que podem não ser capazes de fazer quando usam apenas os parâmetros fundamentalistas de forma isolada.

Não existe uma resposta clara a essa pergunta, uma vez que isso vai depender do estilo de negociação e da estratégia. No entanto, uma sobrecarga de indicadores técnicos pode levar à confusão e a uma estratégia de trading confusa.

Quando há demasiados indicadores num gráfico, o trader pode receber sinais conflitantes, podendo gerar preocupação e insegurança sobre qual estratégia seguir e qual decisão estaria certa. Além disso, simplesmente não faz sentido ter vários indicadores que mostram a mesma informação ou informações semelhantes no gráfico.

Aqui estão algumas orientações simples de seguir para determinar quantos indicadores um trader deve usar:

Os iniciantes podem achar os indicadores mais úteis, pois ajudam a filtrar os sinais. Os mais experientes podem descobrir que não são necessários tantos indicadores, pois são intuitivamente hábeis em ler a ação de preço e sabem quais indicadores são adequados para sua estratégia e quais não são.

Se você é um scalper e negocia no gráfico de 5 minutos, ter muitos indicadores tornaria as coisas mais difíceis por causa da frequência dos sinais que você recebe. Um trader que utiliza o gráfico diário tem mais tempo para pensar sobre os diferentes sinais e analisar o gráfico em detalhes.

Pense nas coisas com que você se sente mais confortável: com um gráfico limpo com apenas velas, ou talvez um gráfico com um ou dois indicadores, ou ainda um gráfico com uma variedade de indicadores? Se você se sentir saturado pelo grande número de indicadores, considere optar por uma estratégia que se concentre na ação de preço.

Independentemente do número de indicadores que pretenda utilizar, você deve evitar ter indicadores em excesso que mostrem essencialmente informações idênticas ou muito semelhantes. De maneira geral, tente manter esses quatro grupos de indicadores:

Pronto para operar com sua vantagem?

Junte-se a milhares de traders e opere CFDs em forex, ações, índices, commodities e criptomoedas!

As informações não devem ser interpretadas como uma recomendação, ou uma oferta de compra ou venda, ou uma solicitação de uma oferta de compra ou venda de qualquer título, produto financeiro ou instrumento, ou para participar de qualquer estratégia de negociação. Os leitores devem estabelecer seus próprios parâmetros para tomada de decisões. A reprodução ou redistribuição desta informação não é permitida.