Analiza techniczna to szeroki termin, którego używamy, gdy badamy dane rynkowe, aby spróbować przewidzieć przyszłe trendy cenowe. Ważną częścią strategii technicznej każdego tradera jest wykorzystanie wskaźników technicznych.

Możemy używać różnych wskaźników handlowych oraz formacji kontynuacji i odwrócenia, aby skutecznie spekulować na temat tego, dokąd może pójść cena danych aktywów.

Analiza techniczna jest wykorzystywana w wielu aspektach inwestycji finansowych, ale jest powszechnie stosowana na takich rynkach jak forex, akcje, towary, kryptowaluty i indeksy. Aby zrozumieć akcję cenową, trzeba najpierw poznać podstawowe sygnały handlowe i skorzystać z platformy transakcyjnej z wbudowanymi w system najlepszymi wskaźnikami dla traderów.

Aby przeprowadzić właściwą analizę techniczną i zbadać instrument handlu finansowego — na przykład parę walutową lub towar — będziesz potrzebować oprogramowania do tworzenia wykresów z wbudowanymi narzędziami, takimi jak wyświetlanie danych, funkcje rysowania i obliczenia matematyczne (takie jak średnie kroczące lub zniesienia Fibonacciego). Axi oferuje platformę transakcyjną MetaTrader 4, która zapewnia dostęp do wszystkich funkcji potrzebnych do nauki analizy technicznej.

Będzie również potrzebny dostęp do danych historycznych. Można go uzyskać za pośrednictwem platformy transakcyjnej MT4 oraz na stronach takich jak Quandl lub Yahoo Finance.

Wskaźniki techniczne to obliczenia matematyczne — a nawet coś tak prostego jak linia trendu — które pozwalają inwestorom określić, kiedy dany składnik aktywów znajduje się w sytuacji wykupienia lub wyprzedania. Wykorzystuje historyczne informacje o cenie, wolumenie i otwartych pozycjach do prognozowania kierunku wyceny danych aktywów. Ta podstawowa wiedza może pomóc inwestorowi w identyfikacji możliwości handlowych.

W tym artykule przeanalizujemy niektóre z najlepszych wskaźników technicznych wykorzystywanych przez traderów na całym świecie oraz ich definicje, aby umożliwić ich wykorzystanie podczas prowadzenia analizy technicznej. Ale najpierw przyjrzyjmy się dokładnie, jak działają wskaźniki techniczne.

Prosta odpowiedź jest taka, że tak naprawdę w ogóle „nie działają”! Są jedynie miarą psychologii rynku. Pokazują po prostu, co zrobiła cena w stosunku do poprzednich cen i w ten sposób mogą stanowić wytyczne dla handlowców. W połączeniu z formacjami świecowymi te dwa narzędzia mogą pomóc w ustaleniu strategii analizy technicznej.

Na przykład można użyć wskaźnika do określenia, gdzie umieścić zlecenie stop-loss, gdy nadejdzie czas zamknięcia transakcji w celu ograniczenia ryzyka.

Ponieważ opierają się wyłącznie na danych, wskaźniki techniczne są szczególnie przydatne dla osób, które wolą nie angażować emocji przy podejmowaniu decyzji handlowych lub uważają, że opinia innej osoby może wpłynąć na decyzje podejmowane w określonej sytuacji.

Jednym ze sposobów działania wskaźników handlowych są linie trendu, które pozwalają inwestorom zobaczyć, czy dany składnik aktywów ma tendencję wzrostową, czy spadkową, oszczędzając im błędów spowodowanych źle wybranym terminem transakcji.

Dwa podstawowe typy wskaźników technicznych to wskaźniki nakładkowe i wskaźniki oscylacyjne.

Wskaźnik nakładkowy to podstawowa technika handlu i analizy technicznej, która polega na nałożeniu jednego trendu na drugi. W przypadku nakładki na wykres oznacza to po prostu wyświetlenie na wykresie dwóch linii w różnych kolorach, tak aby obie były widoczne.

Wskaźnik oscylacyjny mierzy odległość między dwoma punktami na wykresie analizy technicznej w ramach śledzenia dynamiki (lub jej braku). Najpopularniejszym rodzajem wskaźnika oscylacyjnego, choć niekoniecznie najprostszym, jest średnia krocząca. Wykorzystuje się je do ustalenia, gdzie mogą pojawić się nowe wysokie ceny instrumentu, w oparciu o wcześniejsze maksima.

Pomaga to inwestorom określić, kiedy powinni kupować, a kiedy sprzedawać, dzięki czemu mogą podejmować dokładniejsze decyzje dotyczące tego, kiedy wartość aktywów wzrośnie, zanim obecne trendy ulegną odwróceniu (koncepcja znana jako „wsparcie” i „opór”).

Są dwa popularne wskaźniki oscylacyjne:

Wskaźnik wyprzedzający mierzy bieżące warunki rynkowe, aby wskazać, co prawdopodobnie wydarzy się w przyszłości. Wskaźniki wyprzedzające są zwykle używane w połączeniu ze wskaźnikami podążającymi.

Wskaźniki podążające to pomiary oparte na najnowszej historii i obejmują średnią kroczącą (MA), wykładniczą średnią kroczącą (EMA) oraz konwergencję/dywergencję średnich kroczących (MACD).

W połączeniu te dwa oscylatory umożliwiają dokładniejszy odczyt nastrojów rynkowych i pomagają lepiej przewidywać potencjalne ruchy cen.

Aktualną listę najlepszych wskaźników można znaleźć poniżej. Warto poświęcić trochę czasu, aby się dowiedzieć, jak działa każdy z tych ważnych wskaźników i jak można je wykorzystać w analizie rynku i strategiach handlowych.

Wskaźnik średnich kroczących jest jednym z najpopularniejszych wskaźników technicznych i służy do identyfikacji trendu cenowego na rynku. Na przykład, jeżeli krótkoterminowa MA przekracza długoterminową MA, oznacza to, że w przyszłości może pojawić się tendencja wzrostowa. Innym popularnym obszarem, w którym inwestorzy wykorzystują wskaźnik średniej kroczącej, jest identyfikacja poziomu odwrócenia trendu.

Jest wiele różnych rodzajów średnich kroczących, a niektórzy inwestorzy używają więcej niż jednej, aby potwierdzić swoje sygnały. Do przykładów należą proste średnie kroczące, wykładnicze (większa waga najnowszych danych) lub ważone (nadanie każdemu dniu w okresie retrospektywnym jednakowej wagi).

Wskaźnik wykładniczej średniej kroczącej różni się od innych typów MA tym, że zamiast jednego ustalonego okresu (np. 20 okresów) EMA ma dwa różne przedziały czasowe, które służą do obliczenia jego wartości. Na przykład, jeśli masz EMA z kalkulacją średniej kroczącej 50/100, pierwszy punkt użyty do obliczenia EMA będzie oddalony o 50 punktów od bieżącej ceny plus 100 poprzednich okresów.

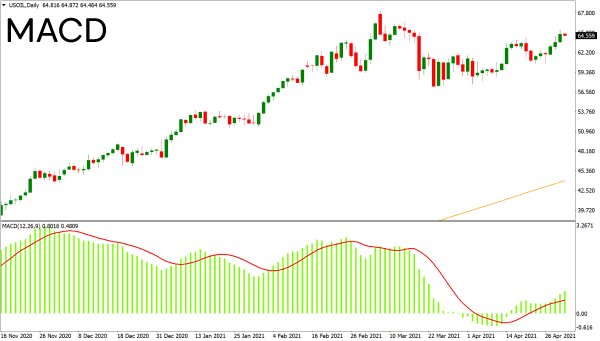

MACD to techniczny oscylator dynamiki, który wykreśla dwie wykładnicze średnie kroczące, z których jedna została odjęta od drugiej w celu utworzenia linii sygnału lub „dywergencji” (linia MACD), a następnie ponownie do niej dodana (sygnał). Są trzy główne parametry – długość sygnału, częstotliwość konwergencji/dywergencji średniej kroczącej oraz okresowość. Domyślnie wartości te wynoszą odpowiednio 12, 26 i 20. Im dłuższy czas trwania każdej MA, tym większa jest jej waga, ale także mniejsza czułość, ponieważ wraz ze wzrostem czasu będzie mniej okresów, podczas których może nastąpić zmiana.

Wskaźnik siły względnej (RSI) to techniczny wskaźnik dynamiki, który porównuje wielkość ostatnich zysków i strat w czasie, a następnie wykreśla je w postaci oscylatora. Wskaźnik RSI został opracowany w 1978 roku i od tego czasu stał się jednym z najpopula

Procentowy oscylator ceny to techniczny wskaźnik dynamiki, który wykreśla różnicę między dwiema średnimi kroczącymi, przy czym jedna z tych linii została przesunięta o kwotę proporcjonalną do zysków na akcjach. Wykreślanie PPO zaczyna się od wartości początkowej 50%, a następnie oscyluje powyżej i poniżej tego poziomu w zależności od zmienności rynku.

Paraboliczny SAR jest popularnym wskaźnikiem stosowanym w analizie technicznej w celu określenia ceny, przy której nastąpiła zmiana dynamiki. Paraboliczny SAR można uznać za ulepszenie tradycyjnych systemów skrzyżowań średniej kroczącej ze względu na bardziej intuicyjne podejście do określania zmian sygnału. Skrzyżowanie kupna/sprzedaży PSAR ma miejsce, gdy bieżąca cena zamknięcia przecina z góry lub z dołu linię ceny zakupu (P-S); instrumenty kupuje się w momencie wybicia się z cen notowanych w kanale trendu, natomiast sygnały sprzedaży pojawiają się, gdy instrument przebija poziomy wsparcia.

ADX to wskaźnik podążający za trendem, który mierzy siłę lub słabość ruchów cen akcji. Im większa wartość, tym silniejszy trend — i odwrotnie w przypadku mniejszych wartości. ADX jest bardzo popularnym wskaźnikiem, często używanym w połączeniu z innymi wskaźnikami do tworzenia systemów transakcyjnych.

Oscylator stochastyczny to wskaźnik dynamiki, który porównuje ceny z zakresami wartości w czasie. Oscylator ten składa się z dwóch linii: linii %K i linii %D.

Linia %K mierzy, jak akcja cenowa zbliża się do najwyższego punktu (znanego jako K), podczas gdy linia %D mierzy, jak akcja cenowa zbliża się do najniższego punktu (znanego jako D). Kiedy obie linie znajdują się powyżej swoich linii środkowych, oznacza to, że dane aktywa lub akcje osiągnęły „strefę kupna”; gdy obie linie znajdują się poniżej linii środkowych, sygnalizuje to „strefę sprzedaży”.

Wstęgi Bollingera to zestaw trzech linii przedstawiających zmienność, czyli zakres cen, w którym w przeszłości zawierano transakcje.

Dwie zewnętrzne linie pokazują, gdzie należy się spodziewać górnego i dolnego poziomu ruchu cenowego w 90% przypadków (przedział handlowy), podczas gdy środkowa linia pokazuje akcję cenową w czasie rzeczywistym poruszającą się pomiędzy tymi granicami, zgodnie z codziennymi wahaniami. Kiedy te wstęgi się kurczą, oznacza to dużą zmienność; kiedy się rozszerzają, sugeruje to niską zmienność na danych aktywach lub indeksach giełdowych.

Odchylenie standardowe jest statystyczną miarą rozproszenia cen wokół ceny średniej. Im większe odchylenie standardowe w stosunku do średniej zmienności indeksu aktywów lub indeksów giełdowych, tym większe wahania cen z dnia na dzień (ekstremalne wahania).

Zniesienia Fibonacciego tworzy się, biorąc dwa skrajne punkty (zwykle maksimum i minimum), dzieląc tę odległość przez liczbę Fibonacciego — na przykład 0,618 lub 23,62% — a następnie rysując linię impulsu od każdego z tych punktów po kolei do miejsca, w którym cena jest teraz. Pomaga to inwestorom w rozpoznaniu obszarów, w których mogą się gromadzić kupujący z dużą presją na zakup po tym, jak cena spadła przez poziomy wsparcia i kluczowe strefy odwrócenia, które mogą sygnalizować potencjalne odwrócenie.

Dowiedz się więcej o poziomach zniesień Fibonacciego i o tym, jak możesz je wykorzystać w swoim handlu.

Przedłużenie Fibonacciego jest formacją kontynuacji, podczas gdy zniesienie Fibonacciego może, ale nie musi nią być. Główna różnica między nimi polega na tym, że gdy przedłużenie Fibonacciego wyłamuje się z linii trendu, ma tendencję do przedłużania poprzedniego ruchu, natomiast w przypadku wybicia się z linii trendu podczas zniesienia Fibo, trend zwróci się w przeciwnym kierunku.

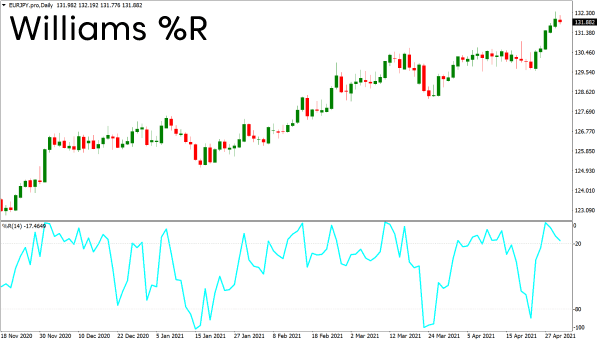

Zakres procentowy Williamsa to wskaźnik zmienności, który pokazuje wielkość ostatniej akcji cenowej. Oblicza się go, odejmując najniższy poziom od najwyższego, a następnie dzieląc go przez dwa (wynik będzie wynosić od 0 do 100%). Znaczący odczyt sugerowałby sytuację wyprzedania lub wykupienia, co może sygnalizować odwrócenie kierunku trendu po obu stronach zera.

Zazwyczaj korzystając z tego wskaźnika, inwestorzy chcą widzieć wartości powyżej 70% jako sygnały trendów w kierunku pozycji kupna, podczas gdy odczyty poniżej 30% reprezentują warunki, w których większe jest prawdopodobieństwo powodzenia zleceń sprzedaży.

Wskaźnik kanału towarowego to wskaźnik szerokości rynku, używany do określenia, czy w danym dniu dominują tendencje wzrostowe czy spadkowe cen kontraktów terminowych na towary. Oblicza się go, odejmując najniższy poziom od najwyższego, a następnie dzieląc go przez dwa (wynik będzie wynosić od -100% do +100%).

Jeśli wartości CCI byłyby dodatnie, byki są silniejsze od niedźwiedzi po przekroczeniu 50%. Odwrotna sytuacja ma miejsce, gdy wartości spadają poniżej 0, co oznacza, że niedźwiedzie przeważają, dopóki odczyty pozostają poniżej 50%. Wartości powyżej 100% oznaczają warunki wykupienia, natomiast wartości poniżej -100% wskazują na sytuację wyprzedania. Należy unikać transakcji w przypadku takich skrajności, ponieważ oba rynki musiałyby zmienić kurs, aby transakcja długoterminowa przyniosła efekt.

Chmury Ichimoku tworzy się po narysowaniu czterech linii. Pierwsza linia to „tenkan-sen” (baza wsparcia), po której następuje „kijun-sen”, która stanowi przedłużenie oporu, tworząc kanał handlowy. Poniżej znajdują się dwie kolejne średnie kroczące: odpowiednio podążający i wyprzedzający wskaźnik Ichimoku. Razem tworzą Chmurę Ichimoku.

Zachęcamy do lepszego zapoznania się z Chmurą Ichimoku i wykorzystania jej na wykresach.

OBV to wskaźnik oparty na wolumenie, który mierzy skumulowaną aktywność handlową kupujących i sprzedających. Wartość OBV kupna wzrośnie, gdy więcej traderów zajmie długie pozycje, natomiast wartość OBV sprzedaży będzie wzrastać wraz z każdym nowym inwestorem zajmującym krótkie pozycje.

Linia A/D jest oscylatorem dynamiki, który mierzy związek wolumenu obrotów ze zmianami cen. Jednym ze sposobów wykorzystania tego wskaźnika jest identyfikowanie rozbieżności między AD a cenami, co może sygnalizować zbliżające się odwrócenie trendu. Przykładem może być sytuacja, gdy występuje więcej okresów spadkowych niż wzrostowych (więcej słupków czerwonych niż zielonych), co może wskazywać na warunki wyprzedania; sytuacja jest odwrotna, jeśli słupki są w większości zielone.

Oscylator Aroon to wskaźnik mierzący dynamikę i kierunek trendu w odniesieniu do poziomów cen. Kiedy ceny rosną, AO również rośnie; kiedy ceny spadają, spada wartość wskaźnika. Różnica między tymi dwiema liniami wskazuje, czy mamy do czynienia z wykupieniem (liczba dodatnia), czy wyprzedaniem (liczba ujemna).

Wielu nowych traderów chce wiedzieć, którego wskaźnika technicznego powinni się nauczyć w pierwszej kolejności. Prawda jest taka, że w różnych sytuacjach można używać różnych wskaźników i jeśli dopiero zaczynasz, może być trudno ustalić, który z nich będzie dla Ciebie najlepszy.

Jednak bardzo przydatnym punktem wyjścia jest średnia krocząca, np. 50-dniowa (pod warunkiem, że nie jest ona nadmiernie wygładzona). Ogólnie rzecz biorąc, chcesz kupować, kiedy MA przekroczy linię SMA, i sprzedawać, gdy spadnie poniżej własnych linii MA. Zasady te można również zastosować do wykresów krótkoterminowych, ponieważ działają one jako punkty wsparcia/oporu dla szerszych trendów.

50-dniowa EMA jest najpopularniejszym i najczęściej używanym typem średniej kroczącej — głównie dlatego, że jest wystarczająco długa, aby odfiltrować wszelkie krótkoterminowe szumy, ale nadal zapewnia wgląd w krótkoterminową akcję cenową. Wielu traderów używa jej jako pierwszego wskaźnika przy zawieraniu transakcji w dziennych ramach czasowych, a także do ustawiania stop lossów. Logika stojąca za używaniem MA w ten sposób jest taka, że jeśli nie masz pewności, czy ceny wykazują tendencję wzrostową, czy spadkową, spojrzenie na MA może pomóc w wyjaśnieniu sytuacji, pokazując na wynikach z przeszłości, gdzie mogą się opierać poziomy wsparcia/oporu.

Najlepszymi wskaźnikami technicznymi w handlu dziennym są RSI, Williams Percent Range i MACD. Wartości te pokazują poziomy wykupienia i wyprzedania na wykresie i mogą pomóc przewidzieć, w którym kierunku cena będzie podążać, w oparciu o wcześniejsze wyniki. Jednak wskaźniki te nie zawsze się sprawdzają, dlatego ważne jest, aby używać ich w połączeniu z innymi wskaźnikami, jeśli chcemy uzyskać wyższy poziom dokładności podczas wyszukiwania sygnałów handlowych.

Najlepsze wskaźniki techniczne dla inwestorów na rynku forex to RSI, MACD i wstęgi Bollingera. Większość inwestorów FX używa ich jako głównych wskaźników. Na rynku dostępne są inne wskaźniki, ale te trzy są najczęściej używane do przewidywania przyszłych punktów cenowych.

Najlepszym sposobem na wykorzystanie wskaźników technicznych i analizy fundamentalnej przez traderów forex jest śledzenie wykresów cenowych wykorzystujących różne wskaźniki jednocześnie.

Trader może prognozować przyszłe ruchy cen, patrząc na wskaźnik, a następnie sprawdzić, czy prognoza pokrywa się z tym, co się dzieje po fundamentalnej stronie rzeczy. Inwestorzy na rynku forex wykorzystują również popularne wskaźniki jako sposób na potwierdzenie własnych przewidywań przed zawarciem wszelkich transakcji, ponieważ analiza fundamentalna może być niewystarczająca do tego celu.

Nie ma jasnej odpowiedzi na to pytanie, ponieważ zależy to od stylu i strategii handlowej. Jednak nadmierne korzystanie ze wskaźników technicznych może prowadzić do zamieszania i bałaganu w strategii handlowej.

Kiedy na wykresie znajduje się zbyt wiele wskaźników, trader może otrzymywać sprzeczne sygnały, przez co będzie się denerwować i straci pewność, czy podążanie za wybraną strategią jest właściwą decyzją. Co więcej, po prostu nie ma sensu mieć na wykresie wielu wskaźników pokazujących te same lub podobne informacje.

Oto kilka prostych wskazówek, których należy przestrzegać, aby określić, ilu wskaźników powinien używać trader:

Wskaźniki mogą być bardziej przydatne dla początkujących, ponieważ pomagają odfiltrować sygnały. Bardziej doświadczeni inwestorzy mogą odkryć, że nie potrzebują tak wielu wskaźników, ponieważ intuicyjnie potrafią czytać akcje cenowe i wiedzą, które wskaźniki są odpowiednie dla ich strategii, a które nie.

Jeśli jesteś skalperem i handlujesz na wykresie 5-minutowym, posiadanie na nim wielu wskaźników utrudniłoby sprawę ze względu na częstotliwość otrzymywanych sygnałów. Trader korzystający z wykresu dziennego ma więcej czasu na przemyślenie różnych sygnałów i szczegółową analizę wykresu.

Zastanów się, z czym poczujesz się najbardziej komfortowo: z czystym wykresem zawierającym tylko świece, a może z 1-2 wskaźnikami czy też z wieloma wskaźnikami na wykresie. Jeśli czujesz się przytłoczony dużą liczbą wskaźników, możesz rozważyć znalezienie bardziej odpowiedniej strategii skupiającej się na handlu akcjami cenowymi.

Niezależnie od tego, ilu wskaźników chcesz użyć, najlepiej jest unikać zbyt wielu, które zasadniczo pokazują te same lub bardzo podobne informacje. Ogólnie rzecz biorąc, spróbuj trzymać się tych czterech grup wskaźników:

Gotów do handlu swoją przewagą?

Dołącz do tysięcy traderów i handluj CFD na forex, akcje, indeksy, surowce i kryptowaluty!

Niniejszej informacji nie należy traktować jako rekomendacji ani jako oferty kupna lub sprzedaży, ani jako próby pozyskania oferty kupna lub sprzedaży papierów wartościowych, produktów lub instrumentów finansowych, ani też jako zaproszenia do udziału w strategii handlowej. Czytelnicy powinni uzyskać poradę na własną rękę. Powielanie lub redystrybucja tych informacji jest niedozwolona.